短期間に繰り返して無申告又は仮装・隠蔽が行われた場合の加算税の加重措置

(2026年1月21日更新)

結論

・当該改正は、平成29年1月1日以後に法定申告期限が到来する国税つまり、個人事業主であれば平成28年(2016年)分所得税から、法人であれば平成28年(2016年)10月決算(平成28年12月31日が土曜日であるため)から適用されています。

・調査を受けて期限後申告又は調査を受けて修正申告を提出した者が、また5年以内に調査を受けて無申告又は調査を受けて重加算税を受けた者は、無申告加算税又は重加算税が加重される制度です。

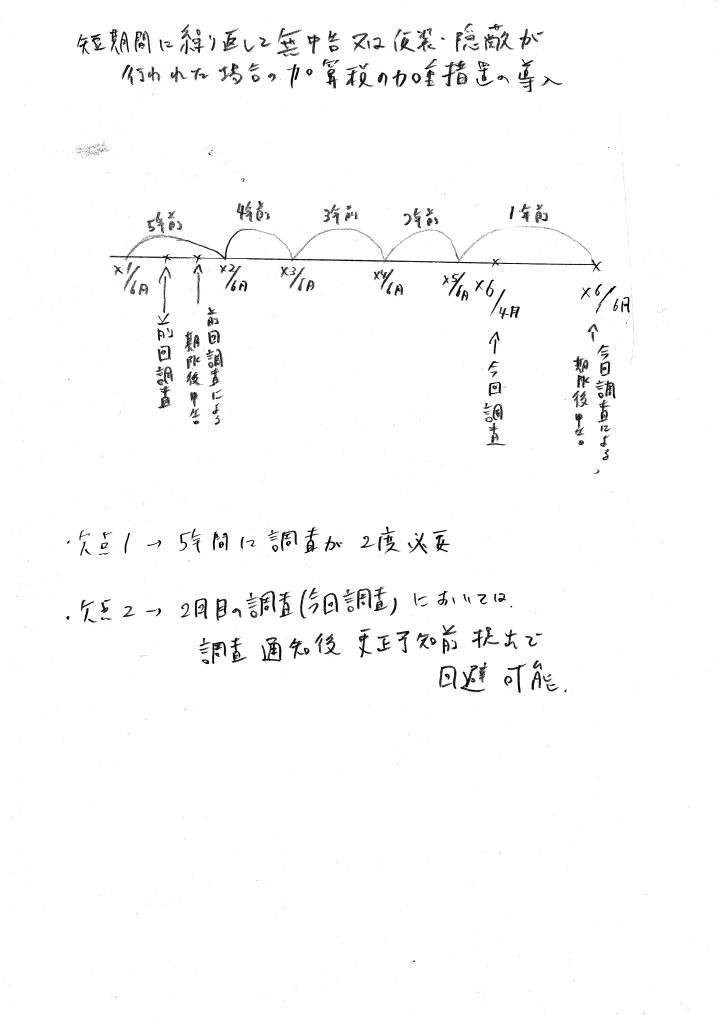

・しかし、欠点1としては5年間で2度調査を受けたものに限定され、5年間で1度の調査の者には適用外のことでした。

・欠点2としては、2度目調査において調査通知後かつ調査開始前(更正の予知無し)の期限後申告であれば回避できることでした。

・当該欠点を補う制度が令和6年1月1日法定申告期限後から適用されています。

下記で詳細を記述します。

短期間に繰り返して無申告又は仮装・隠蔽が行われた場合の加算税の加重措置の概要

短期間に繰り返して無申告又は仮装・隠蔽が行われた場合の加算税の加重措置の表20260121

(図1)短期間に繰り返して無申告又は仮装・隠蔽が行われた場合の加算税の加重措置の概要図

制度の概要としては、

・今回調査を受けたことにより期限後申告をした者が、

・5年以内における前回調査においても調査を受けて期限後申告により無申告加算税(又は重加算税)を課されていた場合は、

・今回の調査において課される無申告加算税(又は重加算税)に10%加重する

というものでした。

当該制度の欠点

・欠点1としては、同一の者に対して5年間に調査が2度必要でした。つまり、新規開業から連続無申告で初めての税務調査対象の者については適用対象外でした。

・欠点2としては、2度目の調査(今回調査)のための調査通知があった場合に、すぐさま期限後申告(更正の予知無し≒税務調査開始前)すれば、当該制度を回避可能でした。

これらの欠点を補うために、令和6年1月1日以後に法定申告期限が到来する国税についての改正がありました。すなわち、無申告に対する罰則化が加速していると解されます。

一定期間繰り返し行われる無申告行為に対する無申告加算税等の加重措置

連続無申告3年(3期)以上の方はさらに調査「通知前」の期限後申告による無申告解消が望まれると解されます

まとめ

平成28年度税制改正あたりから、無申告に対する厳罰化が始まり、現在その厳罰化は加速しているように解されます。

この記事の監修者

- 税務調査専門税理士

-

プロフィール

近畿税理士会上京支部

登録番号128205

税務調査案件を全国対応している税理士

事前自主申告による税負担の軽減に全力を尽くしている

これまで多くの税務調査案件を早期解決に導いてきた

- 2026年2月8日普段から簡単にできる究極の税務調査対策についてお伝えします

- 2026年1月7日隠蔽仮装とは何かをわかりやすく解説します

- 2026年1月7日事前自主申告するにあたって確定申告書の控えが無い場合の対処法をわかりやすく解説します

- 2026年1月7日税務調査対策として消費税簡易課税方式対象者向け仕入経費の摘要欄記入方法をわかりやすく解説します