(2023年11月17日作成)

不服申立制度とは

一般論としての不服申立制度

不服申立制度とは、行政庁(※)の違法または不当な処分等に関し、国民が簡易迅速かつ公正な手続の下で広く行政庁に対する不服申立てをすることができるようにし、国民の権利利益の救済を図るとともに、行政の適正な運営を確保することを目的とした、行政不服審査法に基づく制度です。

※行政庁とは、都道府県知事や市町村長、財務大臣、金融庁長官、警察署長、税務署長、建築主事等です。各組織のトップを指します。会社で言えば、社長や支店長のことを言います。

税における不服申立制度

(表1)税における不服申立制度の表

上記の表をご覧ください。まず、課税処分に納得がいかない場合は、

・再調査の請求→審査請求というパターン

・いきなり審査請求というパターン

という2つのパターンが存在します。なお審査請求での納得できない場合は、

・審査請求(不服申立制度)→税務訴訟

で争うことになります。

再調査の請求→審査請求というパターンについて

まず再調査の請求の申立先は、

再調査請求の申立先→税務署長または国税局長

となります。

つまり再調査の請求については、税務署等からの処分に対して、同じ「税務署等」に処分の見直しをしてもらうことになります。

・つまり最初に更正処分を下した担当者こそ違うものの、最終的な判断は同じ税務署長が下すため、意味がないという批判があります。

・しかし、1割から2割程度,納税者の言い分が認められているデータが公表されています。

・また納税者の言い分が認められなかったとしても,その根拠が度詳しく再調査決定書に記載されます。再調査決定書には、①処分が根拠とした法令,通達,裁判例②処分が根拠とした事実関係、証拠の内容③計算過程などが記載されます。

とされています。

いきなり審査請求というパターン

審査請求の申立先は、

審査請求の申立先→国税不服審査所長

近年制度が改正され、いきなり審査請求が可能となりました。改正後は、直接審査請求が全体の約7割を占めると言われています。

なお国税不服審判所とは後述しますが、国税庁の特別の機関であり、税務署長、国税局長又は税関長の上級行政庁ではありません。つまり再調査の請求とは違い、全く別の角度から検討されることになります。

審査請求(不服申立制度)→税務訴訟

不服申立制度を経ての税務訴訟ですが、裁判所に対していきなり訴訟を提起することはできないという不服申立前置主義が採用されています。裁判の場合には1審(地裁)だけでは決着がつかず、高裁、最高裁までもつれ込むことがあります。1審判決までだけでも、2、3年程度は時間がかかる、とされています。

上記のページでも解説しておりますが、税法における最高裁の判決というのは、審査請求→地裁(税務訴訟)→高裁(税務訴訟)→最高裁(税務訴訟)という経緯を経ての判決となります。税法における最高裁判決がいかに重要なことかがわかります。

国税不服審判所とは

・国税不服審判所は、国税に関する法律に基づく処分についての審査請求に対する裁決を行うことを目的に、昭和45年5月に設置されました。

・国税不服審判所は、国税庁の特別の機関として、執行機関である国税局や税務署から分離された別個の機関として設置されています。

・審査請求書が提出されると、国税不服審判所は審査請求人と原処分庁(税務署長や国税局長など)の双方の主張を聴き、必要があれば自ら調査を行って、公正な第三者的立場で審理をした上で、裁決を行います。裁決は、行政部内の最終判断であり、原処分庁は、これに不服があっても訴訟を提起することはできません。

・また、国税不服審判所は、一定の手続を経て、国税庁長官通達に示された法令解釈に拘束されることなく裁決を行うことができます。

・国税不服審判所は、適正かつ迅速な事件処理を通じて、納税者の正当な権利利益の救済を図るとともに、税務行政の適正な運営の確保に資することを使命としています。

つまり、国税不服審判所は要するに「裁決」を行う場所となります。なお「判決」は民事訴訟や刑事訴訟に対する裁判所の判断をいいます。 一方、「裁決」は行政法上の法律関係の訴訟に対する審判所の判断をいいます。 訴訟の対象と判断を行う機関が異なります。しかし裁決は、裁判所の裁判のように、原処分庁と納税者が行った主張について判断を下すというシステムですので、裁判所の判決とよく似ています。

ここで、以下のような疑問が湧いてくるかもしれません。

・裁判所の裁判はよくテレビで「誰でも傍聴できる」というのを聞いたことあるな

・裁判所の判決は閲覧できる、と聞いたことがあるな。

・ネットで裁判所の判決文が公開されているのを見たことあるぞ

・では、国税不服審判所の裁決もだれでも閲覧できるのか?

このような疑問が湧いてくるかもしれません。

まず、税務調査については守秘義務が課されていいるため、公にはされないはずです。

裁判所の裁判、判決においても、例えば離婚トラブルについても当事者間で争っているだけでは決してオープンにはされませんが、離婚裁判に進むと裁判が公にされます。

なお、国税不服審判所は裁判所のように傍聴できるシステムがありません。まず国税不服審判所の裁決については、2つパターンがあります。

・公開裁決

・非公開裁決

があります。

公開裁決とは

・国税不服審判所では、納税者の正当な権利利益の救済を図るとともに、税務行政の適正な運営の確保に資するとの観点から、先例となるような裁決については、「裁決事例集(冊子)」(平成21年分(No.78)まで)を作成し公表しています。

・「裁決事例集(冊子)」は、国税不服審判所の各支部(支所を除く)や都道府県立図書館に備え付けてあります。各々の所在地につきましては、『審判所の概要』、『都道府県立図書館一覧』を参照してください。

・なお、平成22年分以降は冊子による公表は行わず、国税不服審判所ホームページへの掲載のみとなります。

とあります。

・まとめると、公開裁決については、年度ごとに下記のように調べることができます。

◎裁決事例集No1(昭和45年)~No42(平成3年分)→国税不服審判所の各支部(支所を除く)や都道府県立図書館に備え付けて公開されている

◎裁決事例集No43(平成4年分)~No78(平成21年分)→国税不服審判所の各支部(支所を除く)や都道府県立図書館に備え付けて公開されている及び国税不服審判所のホームページで公開されている

◎裁決事例集No43(平成4年分)~現在→国税不服審判所のホームページで公開されている

・次に、公開裁決については、『公表裁決事例要旨』としてこれまでに公表した裁決事例集の裁決要旨を関係税法ごとに分類して紹介されています。

・最後に、公開裁決については、後述する国税不服審判所の裁決要旨検索システムで調べることが可能です。

非公開裁決とは

一方で非公開裁決とは以下のようになります。

・国税不服審判所における裁決において公開されていない裁決となります

・しかし、後述する国税不服審判所の裁決要旨検索システムで、非公開裁決であってもその要旨のみは閲覧可能です。

。また、国税不服審判所の裁決要旨検索システムで非公開裁決の裁決番号等を利用して開示請求すれば、閲覧可能となります。

・なお当該開示請求制度を利用して非公開裁決を掲載しているシステムが、LEX/DBインターネットやTAINSとなります。

まとめ

・公開裁決はネットで容易に閲覧可能です。また例えば、隠ぺい仮装の論点については公表した裁決事例集の裁決要旨を関係税法ごとに分類された「公表裁決事例要旨」で

◎隠ぺい、仮装の事実等を認めなかった事例

◎隠ぺい、仮装の事実等を認めた事例

でまとめられて調べることが可能です。

。非公開裁決についてへ

◎国税不服審判所の裁決要旨検索システムで、非公開裁決であってもその要旨のみは閲覧可能

◎非公開裁決の裁決番号等を利用して開示請求すれば、閲覧可能

◎LEX/DBインターネットやTAINSを利用すれば収録されている可能性がある

裁決要旨検索システムとは

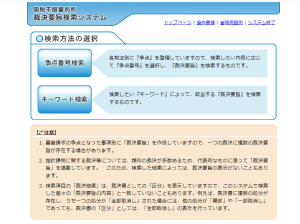

(図1)裁決要旨検索システムの画面

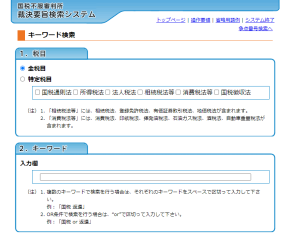

(図2)裁決要旨検索システムの画面、キーワード入力の画面

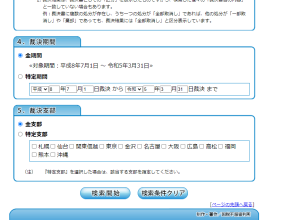

(図3)裁決要旨検索システムの画面、期間入力の画面

まず裁決要旨検索システム、とご検索ください。そうすると図1のような画面となり、キーワードで検索するをクリックください。すると図2、図3においてキーワードや期間で検索を絞ることが可能です。

なお当該裁決要旨検索システムを用いて、重加算税賦課回避基準を弊所独自で研究しようとすることを思いつきましたので、他ページで記述したいと思います。