国税通則法第68条において調査通知後でも調査日の初日の前日までに自主申告すれば重加算税は回避できると定義づけられています

(2026年1月19日更新)

結論

・国税通則法が平成28年(2016年)に改正され、平成29年1月以降に法定申告期限が到来するものについては調査通知後にすぐさま事前自主修正申告をしても過少申告加算税が課されるようになったことから当該過少申告加算税に代えて重加算税が賦課されるという誤った情報が見受けられます。

・しかし正しくは、国税通則法68条1項の括弧書きにより明確に事前自主修正申告の場合の重加算税賦課可能性が除かれています。

・無申告加算税に代えて無申告重加算税が賦課される場合についても国税通則法68条2項の括弧書きにより明確に事前自主期限後申告の場合の重加算税賦課可能性が除かれています。

以下で詳細を記述します。

国税通則法平成28(2016)年改正後も、過少申告加算税に代えての重加算税回避については影響ありません

・この論点についてネットや書籍で誤った解説がされていることが散見されます。

・よくある誤った解説が、「国税通則法が平成28年(2016年)に改正され、平成29年1月以降に法定申告期限が到来するものについては改正後の国税通則法が適用されるため、調査通知後かつ調査初日までにすぐさま自主修正申告を提出しても過少申告加算税を課されます。過少申告加算税が課されるということは、隠蔽仮装がある場合は過少申告加算税に代えて重加算税が課されるということです」、というような解説です。しかし、これは誤った情報です。

旧国税通則法と新国税通則法の比較による解説

●改正前旧国税通則法

・旧68条1項(編集加工済み)

旧65条第1項に該当する場合(旧65条5項の場合は除く)において、隠ぺい仮装に基づき申告書を提出していたときは、過少申告加算税に代え重加算税を課する。

・旧65条1項(編集加工済み)

期限内申告をしていたが、修正申告の提出又は更正があった時は過少申告加算税を課する。

・旧65条5項(編集加工済み)

旧65条1項は、調査後の更正や調査通知時の更正の予知によって提出されたものでないときは適用しない(つまり調査通知前や調査通知後でも更正の予知無しで調査初日までに提出された自主修正申告には過少申告加算税は課さない)。

まとめると、旧68条1項によると、旧65条1項に該当する場合は過少申告加算税に代えて重加算税を課するが、旧65条1項に該当しても旧65条5項により調査前や調査通知後でも更正の予知無しで調査初日までに提出された自主修正申告に場合は除く、ということになります。

●改正後新国税通則法

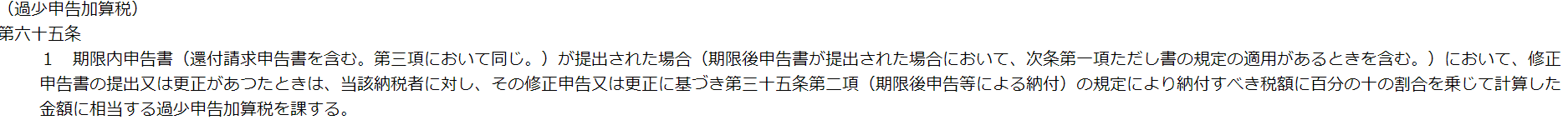

・新65条1項

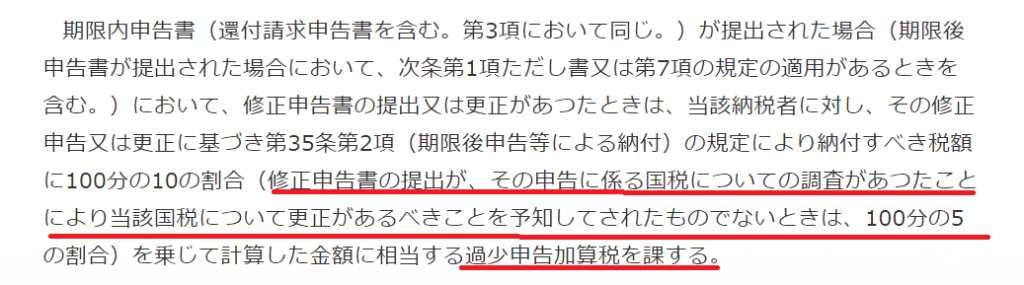

・新65条5項

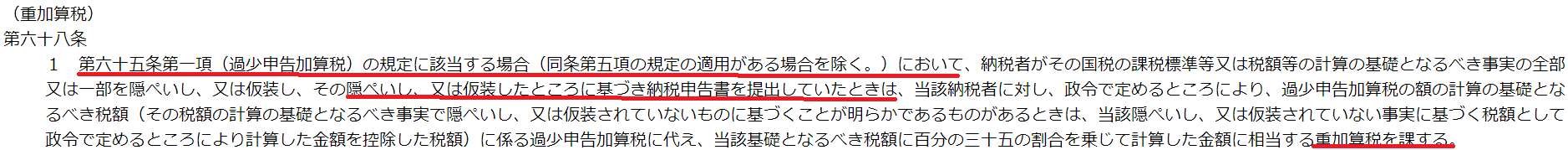

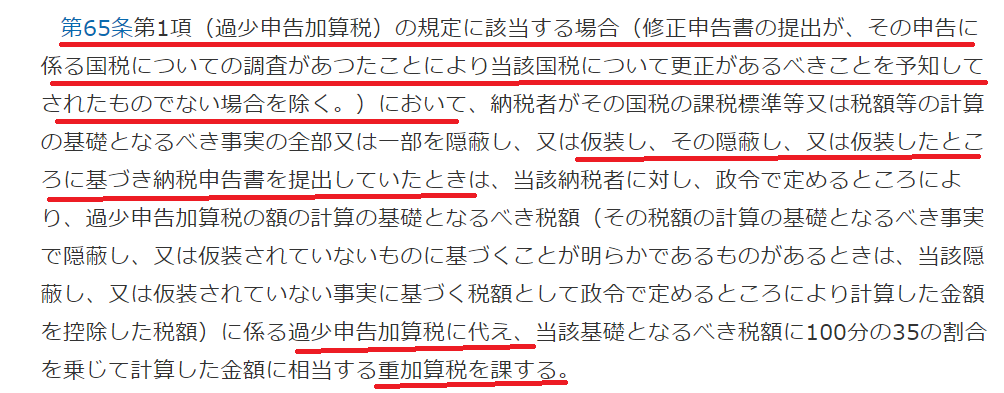

・新68条1項

・新65条1項(編集加工済み)

修正申告の提出が調査通知後で更正の予知なしの場合は5%の過少申告加算税を課す。

・新65条5項(編集加工済み)

新65条1項は修正申告の提出が、調査通知前である場合には適用しない。

・新68条1項(編集加工済み)

新65条1項の過少申告加算税の規定に該当する場合(ただし修正申告の提出が、調査があったことや更正の予知があったことにより提出されたものでない場合は除かれる)において隠ぺい仮装に基づき納税申告書を提出している場合は、過少申告加算税に代え重加算税を課す。→つまり読み替えると、調査通知後でも更正の予知がなく調査の初日までに自主修正申告を提出した場合は、過少申告加算税は課されるけれども過少申告加算税に代えて重加算税を課すことはない、ということです。

根拠となる参考文献

・当該論点をまさに記述解説している文献

谷口勝司/奥田芳彦「詳細加算税通達と実務」清文社p97より、また平成28年度税制改正で、調査通知がありその後更正の予知がされるまでの間に提出された修正申告書については5%の過少申告加算税が賦課されることになったが、仮に、当初の期限内申告が隠蔽・仮装に基づき提出されたものであっても、この場合の修正申告書は更正予知がされる前に提出されたものであるから、この5%の過少申告加算税の賦課に代えて重加算税が賦課されることはない

・調査通知との関係性に言及はなく読みにくいですが、当該論点を記述している文献、国税通則法基礎編令和6年版税務大学校p39

◎重加算税の適用除外

過少申告加算税については、納税者に隠蔽又は仮装の事実があっても、調査による更正を予知しないで自発的に修正申告書の提出をした場合には、過少申告加算税が課されない、又は軽減されるが、この場合には重加算税も課されない(通則法68①括弧書)。同様に、無申告加算税又は不納付加算税についても、これらの税が課されない場合、又は徴収されない場合及び軽減される場合には、重加算税は課されないし、又は徴収されない(通則法68②括弧書、68③括弧書)。

無申告加算税に代えて無申告重加算税が賦課される場合についても国税通則法68条2項の括弧書きにより明確に事前自主期限後申告の場合の重加算税賦課可能性が除かれています

国税通則法68条2項(編集加工済)

無申告加算税の規定に該当する場合(納税申告書の提出が、その申告に係る国税についての調査があつたことにより当該国税について更正又は決定があるべきことを予知してされたものでない場合を除く。)において、納税者がその隠蔽し、又は仮装したところに基づき法定申告期限までに納税申告書を提出せず、又は法定申告期限後に納税申告書若しくは更正請求書を提出していたときは、当該納税者に対し、無申告加算税の額の計算の基礎となるべき税額に係る無申告加算税に代え、当該基礎となるべき税額に百分の四十の割合を乗じて計算した金額に相当する重加算税を課する。

国税通則法68条2項(編集加工済)をさらに編集

・納税者が隠蔽仮装に基づき納税申告書を提出しなかった場合は無申告加算税に代えて重加算税を課する。

・しかし更正を予知してされたものでない納税申告書は除く

税務調査開始前に事前自主申告することについての批判的な意見も存在します

ネット上において「税務調査開始前に自主修正申告することはデメリットが存在する」「事前自主修正申告を提案する税理士は高額な税理士報酬を狙っているからだ」というような批判も存在します。こちらのページをご覧ください。

税務調査前に事前に修正申告を強制しているわけではなく基本スタンスとしております

弊所の考えは「事前自主修正申告するほうがメリットが大きいケースが多いという考えのスタンスです。また事前自主修正申告無しプラン、調査開始後プランにも対応しております。

まとめ

調査通知導入後であっても、税務調査通知後から税務調査日初日の前日までは重加算税回避のための大切な期間です。

この記事の監修者

- 税務調査専門税理士

-

プロフィール

近畿税理士会上京支部

登録番号128205

税務調査案件を全国対応している税理士

事前自主申告による税負担の軽減に全力を尽くしている

これまで多くの税務調査案件を早期解決に導いてきた

- 2026年2月8日普段から簡単にできる究極の税務調査対策についてお伝えします

- 2026年1月7日隠蔽仮装とは何かをわかりやすく解説します

- 2026年1月7日事前自主申告するにあたって確定申告書の控えが無い場合の対処法をわかりやすく解説します

- 2026年1月7日税務調査対策として消費税簡易課税方式対象者向け仕入経費の摘要欄記入方法をわかりやすく解説します